年会費無料のクレジットカードおすすめ人気ランキング26選!【2022年最新版】

決済手段のクレジットカードの年会費は無駄な出費でもったいない、と感じる方も多いのではないでしょうか。ここでは、年会費無料のおすすめクレジットカードをランキング形式でご紹介します。

編集部K

年会費無料のクレジットカードはサービスがイマイチ、なんて昔の話。最近では、年会費無料でもハイスペックなクレジットカードもたくさんあります。

TOPIC

年会費無料クレジットカードおすすめ10選!人気比較

- 1位 :dカード

- 2位 :楽天カード

- 3位 :JCB CARD W

- 4位 :三井住友カード

- 5位 :エポスカード

- 6位 :NICOS VIASOカード

- 7位 :ビックカメラSuicaカード

- 8位 :リクルートカード

- 9位 :セゾン パール・アメリカン・エキスプレス・カード

- 10位 :イオンカードセレクト

1位:dカード

dカードは、ドコモグループから発行されているお得なクレジットカード。年会費はもちろん無料、さらにポイント還元率が常時「1.0%」以上の高水準です。

dカードは、ドコモグループから発行されているお得なクレジットカード。年会費はもちろん無料、さらにポイント還元率が常時「1.0%」以上の高水準です。

貯められるポイントは共通ポイントの「dポイント」。対象店でポイント二重取りや支払いに充当も可能な、汎用性の高い1枚となっています。

編集部K

年会費無料カードの王道ともいえる、ハイスペックカードです。普段から効率よくカードでポイントをためて・使いたい方に最適。

dカードの特徴

| dポイント1.0%還元 | 共通ポイント「dポイント」が常時1.0%以上の高還元率で貯まる!特約店なら3%還元もありと、非常にお得 |

|---|---|

| ドコモがお得 | ドコモユーザーならケータイ補償や利用料金優遇でさらにお得! |

| 最短5分審査 | WEBからの申し込みで、営業時間内(9:00~19:50)であれば、最短5分で審査完了!カードが届く前でもスマホ決済で「iD」が使える |

| 国際ブランド |   |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 高校生を除く満18歳以上の方で、本人名義の支払い口座を登録し、個人名義で契約される方(※法人契約不可)、その他NTTドコモが定める条件を満たされた方。 |

| ポイント還元率 | 1.0%〜5.0% |

| ポイントプログラム | dポイント(Pontaポイントにも、相互交換可能) |

| 交換可能なマイレージ | JALマイレージ |

| マイレージ還元率 | 5,000ポイント⇒2,500マイル |

| ショッピング保険 |

100万円 自己負担額:1事故あたり3,000円 |

| チャージ可能な電子マネー | 楽天Edy/iD(モバイル)/モバイルSuica/nanaco/SMART ICOCA |

| 特典・サービス |

|

2位:楽天カード

楽天カードは、ネットショッピング好きなユーザーにおすすめしたい、ハイスペックカードです。年会費は無料、もちろん解約で手数料もかかることもありません。

楽天カードは、ネットショッピング好きなユーザーにおすすめしたい、ハイスペックカードです。年会費は無料、もちろん解約で手数料もかかることもありません。

常時1.0%以上、楽天市場では3.0%の還元率で、共通ポイント「楽天ポイント」が貯められます。キャンペーンを活用すれば、さらに高還元率も狙えるのが特徴。楽天市場や街の加盟店でもお得に貯めて・使える、日常使いにぴったりのクレジットカードです。

編集部K

ネットショッピング最強カード!楽天市場で普段から買い物をする方にぴったりです。日常使いでも1.0%~のポイントが貯まるのが魅力。

楽天カードの特徴

| 常時1.0%以上還元 | 楽天カードはどのお店で利用しても、常時1.0%以上の還元率!いつでも、どこでもお得にポイントを貯められるのが大きな魅力 |

|---|---|

| 楽天市場常時3.0%還元 | 「楽天市場」の利用時は、楽天カードなら常時3.0%還元!食品から家具まで種類豊富な商品が常に3%オフでお得 |

| キャンペーン多数 | 楽天カードといえば入会時にポイントをたくさんもらえるキャンペーンが人気。入会後も「楽天ペイ連携で20%オフ」「ご家族紹介でポイント還元」など各種キャンペーンを実施 |

| 国際ブランド |    |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 18歳以上、国内に在住の方 |

| ポイント還元率 | 1.0%〜4.0% |

| ポイントプログラム | 楽天PointClub |

| 交換可能なマイレージ | ANAマイレージ |

| マイレージ還元率 | 0.5%(2ポイント1マイル) |

| 旅行傷害保険 |

|

| チャージ可能な電子マネー |

楽天Edyを標準搭載 【その他のチャージ条件】 ①国際ブランドJCBを選択した場合のみ、電子マネーnanacoへのチャージにもチャージ分のポイント(100円=1P)が付与される。 ②Master Cardのみau WALLETへのチャージにもチャージ分のポイント(100円=1P)が付与される。 ③VISA・MasterCard・JCBともにスマートICOCAとモバイルSuicaへのチャージにも(100円=1P)のポイントが付与される。 |

| 特典・サービス |

|

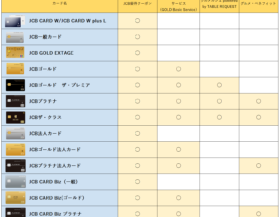

3位:JCB CARD W

JCB CARD Wは、日本発の国際ブランド「JCB」が発行するクレジットカード。国際ブランドのプロパーカードの中でも珍しい「年会費永年無料」が魅力です。

JCB CARD Wは、日本発の国際ブランド「JCB」が発行するクレジットカード。国際ブランドのプロパーカードの中でも珍しい「年会費永年無料」が魅力です。

発行には39歳以下限定といった縛りはありますが、幅広い層におすすめできる「便利さ」「お得さ」を兼ね備えたハイパフォーマンスな1枚です。

編集部K

JCBが発行する魅力の詰まった1枚。年会費無料ながら高還元率、最高2,000万円(利用付帯)の海外旅行傷害保険ありでメインカードとしてもおすすめです。

JCB CARD Wの特徴

| 常時還元率2倍 | 還元率は常時JCB一般カードの2倍(1.0%)!JCBの提携店オリジナルパートナーなら最高5.5%還元とお得 ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

|---|---|

| ギフトカードに交換可 | JCBのポイント「Oki Dokiポイント」は、貯めるとJCBギフトカードに交換可能! JCBカードが使える店舗で幅広く使えて使い道に便利 |

| ETCカード無料 | クレジットカード年会費だけではなく、ETCカードも無料!もちろん追加審査なしで申し込み時にW発行可能 |

| 国際ブランド | |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| ポイント還元率 | 1.0%〜5.5%※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| ポイントプログラム | Oki Dokiポイント |

| 交換可能なマイレージ | ① JALマイレージバンク ② ANAマイレージクラブ ③ デルタ スカイマイル |

| マイレージ還元率 | いずれも0.3%(500ポイント⇒1,500マイル) |

| 旅行傷害保険 |

|

| ショッピング保険 |

最高100万円(海外のみ) 免責は1事故につき10,000円 |

| チャージ可能な電子マネー | QUICPay |

| 特典・サービス |

|

4位:三井住友カード

三井住友カードは、銀行系カード会社が発行する、信頼性の高いクレジットカード。年会費は初年度無料、2年目以降も条件をクリアすれば「無料」。

三井住友カードは、銀行系カード会社が発行する、信頼性の高いクレジットカード。年会費は初年度無料、2年目以降も条件をクリアすれば「無料」。

安心と先進、どちらも兼ね備えた、メインカードとしてふさわしい1枚です。しっかり使っていけば、将来的にはゴールドカード以上のハイステータスカードも狙えます。

編集部K

安心と信頼の銀行系カードブランド。年会費無料とは思えないステータス性に加え、手厚いセキュリティが魅力です。

三井住友カードの特徴

| 最短翌営業日発行 | 三井住友カードは、オンラインからの申し込みで最短「翌営業日」に発行!急いでクレジットカードを持ちたい方にも便利 |

|---|---|

| 対象店2.5%還元 | セブンイレブン、ファミマ、ローソン、マクドナルドといった普段から親しみやすいお店で常時ポイント5倍(2.5%還元) |

| デュアル発行 | VISAカードとマスターカード、それぞれの国際ブランドでのデュアル発行も可能!2枚持ちで、使える店舗・幅が広がる |

| 国際ブランド |   |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 0.4%~1.0% |

| ポイントプログラム | ワールドプレゼント |

| 交換可能なマイレージ | NA、シンガポール航空(スターアライアンス)、アリタリア航空(スカイチーム) |

| マイレージ還元率 | 1ポイント = 3マイル |

| 旅行傷害保険 |

|

| ショッピング保険 | 年間100万円(免責1事故3千円、国内はリボ払い・分割払い(3回以上)、海外は全般) |

| チャージ可能な電子マネー | iD/WAON/PiTaPa |

| 特典・サービス |

|

5位:エポスカード

エポスカードは、マルイ系列のお店で便利な流通系クレジットカード。年会費無料ながら、充実した優待と付帯保険が魅力となっています。

エポスカードは、マルイ系列のお店で便利な流通系クレジットカード。年会費無料ながら、充実した優待と付帯保険が魅力となっています。

ゴールドカードクラスの旅行傷害保険が付帯しているため、普段使いはもちろん、心強い旅のパートナーとしても優秀です。年会費無料でも、カードを持つ「価値」を重視する方に最適と言えます。

編集部K

年会費無料とは思えない特典・サービスが充実のクレジットカード。優待や特典で、より生活を豊かに、お得にしたい方にぴったりです。

エポスカードの特徴

| 各種優待充実 | エポスカードは映画館や各種施設、美容院など、実店舗でも、ネットでも使える優待が充実。全国10,000店舗以上で活用可能 |

|---|---|

| マルイ店舗でお得 | マルイで開催される年4回の特別なセール期間で10%優待が受けられるほか、会員限定の特別イベントもあり!マルイユーザーに最適な1枚 |

| 高セキュリティ | ネット通販用に別でバーチャルカードを発行できるほか、不正利用への各種対策ばっちり。高セキュリティで安心のショッピング |

| 国際ブランド |  |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 満18際以上の方(ただし、高校生は除く) |

| ポイント還元率 | 0.5〜5.0% |

| ポイントプログラム | エポスポイント |

| 交換可能なマイレージ | ① JALマイレージバンク ② ANAマイレージクラブ |

| マイレージ還元率 | ① JALマイレージバンク:0.250%(1,000p ⇒ 500マイル) ② ANAマイレージクラブ:0.250%(1,000p ⇒ 500マイル) |

| 旅行傷害保険 |

|

| チャージ可能な電子マネー | モバイルSuica/楽天Edy |

| 特典・サービス |

|

6位:NICOS VIASOカード

NICOS VIASOカードは、三菱UFJニコスが発行するお得なクレジットカード。年会費が無料でコストがかからない上に、オートキャッシュバックでポイントを交換する手間もありません。つまり、「決済」に使えば使うほど、知らないうちにお得になっているカードなのです。

NICOS VIASOカードは、三菱UFJニコスが発行するお得なクレジットカード。年会費が無料でコストがかからない上に、オートキャッシュバックでポイントを交換する手間もありません。つまり、「決済」に使えば使うほど、知らないうちにお得になっているカードなのです。

国際ブランドも世界トップクラスのシェアを誇る「マスターカード」。どこへ行っても使える安心感があります。

編集部K

オートキャッシュバックで手間いらず!ポイント交換がわずらわしく、決済手段として簡単・お得・便利な1枚を求める方におすすめ。

NICOS VIASOカード

| 自動キャッシュバック | VIASOカードならポイント交換不要!毎年まとめて自動キャッシュバックで「現金」として還元される |

|---|---|

| スピード発行 | 申し込みから発行までのスピードが早い!最短翌営業日発行で、スムーズなら1週間以内には手元に届く |

| 旅行でも安心 | 最高2,000万円の海外旅行保険が付帯で安心!マスターカードなら旅行先でも使いやすく、旅のパートナーとして優秀な1枚 |

| 国際ブランド | |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 原則18歳以上で、電話連絡が可能な方(※ ただし高校生は不可、未成年者の場合は親権者の同意が必要) |

| ポイント還元率 | 0.5%〜1.0% |

| ポイントプログラム | VIASO eショップ |

| 旅行傷害保険 |

|

| ショッピング保険 |

最高100万円 海外でカードを利用した場合に適用 |

| 特典・サービス |

|

7位:ビックカメラSuicaカード

ビックカメラSuicaカードは、ビューカードが発行する、最もお得なSuica一体型クレジットカード。ビューカードの中でも珍しい、年1回以上の利用で「年会費無料」かつ、Suicaチャージで1.5%還元が魅力です。

ビックカメラSuicaカードは、ビューカードが発行する、最もお得なSuica一体型クレジットカード。ビューカードの中でも珍しい、年1回以上の利用で「年会費無料」かつ、Suicaチャージで1.5%還元が魅力です。

ビックカメラでSuica決済を利用すると、さらに10%還元が受けられ、最高で11.5%還元が実現。とにかくお得にSuica一体型カードが欲しい方におすすめです。

編集部K

ビューカード最高峰のコストパフォーマンスを誇る、実質無料カードです。Suica利用者はもちろん、ビックカメラユーザーにもお得な1枚です。

ビックカメラSuicaカードの特徴

| 高還元率 | ビックカメラSuicaカードは、常時1.0%還元に加え、Suicaチャージ1.5%、さらにビックカメラで最高11.5%の高還元率! |

|---|---|

| Suicaがお得 | Suicaチャージで1.5%の高還元率!さらに、貯めたビックポイントをSuicaにチャージも可能!クレカとSuicaの使い分けがしやすい |

| 旅行傷害保険付帯 | JRならではの「改札を入ってから出るまで」をしっかり補償する国内旅行傷害保険だけではなく、海外旅行保険も付帯!旅に安心をプラス |

| 国際ブランド |   |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方(高校生除く) |

| ポイント還元率 | 1.0% |

| ポイントプログラム | ビックポイント/JRE POINT |

| 旅行傷害保険 |

|

| チャージ可能な電子マネー | SMART ICOCA/楽天Edy/nanaco/SAPICA |

| 特典・サービス |

|

8位:リクルートカード

リクルートカードは還元率最強の年会費無料カード。普段使いでも常時1.2%と、業界トップクラスの還元率が最大の魅力です。もちろん、貯めたポイントはリクルート系サービス(ホットペッパー系、じゃらん系等)で美容やグルメなど幅広く利用可能。

リクルートカードは還元率最強の年会費無料カード。普段使いでも常時1.2%と、業界トップクラスの還元率が最大の魅力です。もちろん、貯めたポイントはリクルート系サービス(ホットペッパー系、じゃらん系等)で美容やグルメなど幅広く利用可能。

普段からお得に貯めて、自分へのごほうびにポイントを使いたい方にぴったりです。

編集部K

業界トップクラスの還元率を誇る、お得度最強カード。グルメや美容など幅広い用途でポイントが使えるので、リクルート系サービスユーザーなら非常に使い勝手が良いと言えます。

リクルートカードの特徴

| 還元率1.2% | 特定店舗などの縛りなく、どこで使っても一律1.2%還元!日常利用を常時お得にしたい方に |

|---|---|

| 使いやすいポイント | 貯めたポイントはリクルート系サービス(じゃらん、ホットペッパー、ホットペッパービューティー、人間ドック等)で気軽に利用可能!1ポイント=1円で使いやすい |

| 手厚い付帯保険 | ショッピング保険は海外/国内年間200万円まで付帯!旅行も国内外で旅行傷害保険が使えて、日常から旅先まで安心 |

| 国際ブランド |    |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 18歳以上の方で、本人または配偶者に安定した継続収入がある方(※ 学生の場合は高校生を除く)。 |

| ポイント還元率 | 1.2%〜2.2% |

| ポイントプログラム | リクルートポイント |

| 旅行傷害保険 |

|

| ショッピング保険 | 最高200万円 |

| チャージ可能な電子マネー |

① JCBの場合 QUICPay/モバイルSuica/nanaco ② VSA・MasterCardの場合 モバイルSuica/SMART ICOCA/nanaco/楽天Edy |

| 特典・サービス |

|

9位:セゾン パール・アメリカン・エキスプレス・カード

セゾン パール・アメリカン・エキスプレス・カードは、年会費無料で使える、アメックスブランドのクレジットカードです。セゾンカード発行のため、最短即日発行も大きな魅力。

セゾン パール・アメリカン・エキスプレス・カードは、年会費無料で使える、アメックスブランドのクレジットカードです。セゾンカード発行のため、最短即日発行も大きな魅力。

セゾン系優待だけではなく、アメックス独自の優待まで活用できて便利です。

編集部K

アメックスブランドのクレジットカードを持ちたいけれど、年会費を支払いたくない方に!コストをかけずにアメックスが持てる貴重なカードです。

セゾン パール・アメリカン・エキスプレス・カードの特徴

| ナンバーレス対応 | ナンバーレスカード、ナンバーありカードの2種類から選べる!ナンバーレスでもカード番号はアプリから確認出来てネットショッピング可能。セキュリティ面も安心 |

|---|---|

| 永久不滅ポイント | 貯められるポイントは有効期限なしの「永久不滅」ポイント!自分のペースでじっくり貯めて、使える! |

| QUICPay3%還元 | セゾン パール・アメックスのQUICPayで決済すると3.0%還元!普段のお買い物にQUICPay利用がお得 |

| 国際ブランド |  |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 18歳以上で電話連絡できる方で、クレディセゾンの提携する金融機関に口座をお持ちの方(※ ただし、高校生は除く) |

| ポイント還元率 | 0.5%〜1.0% |

| ポイントプログラム | 永久不滅ポイント |

| 交換可能なマイレージ | ① JALマイレージバンク ② ANAマイレージクラブ |

| マイレージ還元率 | ① JALマイレージバンク:(1P=2.5マイル) ② ANAマイレージクラブ:(1P=3マイル) |

| チャージ可能な電子マネー | QUICPay/楽天Edy/iD |

| 特典・サービス |

|

10位:イオンカードセレクト

イオンカードセレクトは、イオン系列のお店でお得なクレジットカード。電子マネー「WAON」も使えて、日常のショッピング・パートナーとして優秀な1枚。デザインも豊富で、女性に人気です。

イオンカードセレクトは、イオン系列のお店でお得なクレジットカード。電子マネー「WAON」も使えて、日常のショッピング・パートナーとして優秀な1枚。デザインも豊富で、女性に人気です。

イオン店舗でのキャンペーンでは「AEONCARD Wポイントデー」といった非常にお得な内容を高頻度で実施しているため、イオンユーザー必携と言えます。

編集部K

イオンの対象日に5%オフが使える、イオンユーザー必携のカードです。イオンの各種キャンペーンにも好条件で参加可能で、普段使いに最適と言えます。

イオンカードセレクトの特徴

| イオンでお得 | イオンでのお客様感謝デーに5%オフが使えるほか、WAONチャージ+イオン利用で最高1.5%還元!イオンでのショッピングキャンペーンも頻繁に開催でお得 |

|---|---|

| 1枚3役 | イオン銀行キャッシュカード、クレジットカード、WAONが1枚に集約された、便利な1枚!カードがまとめられてお財布すっきり |

| デザイン豊富 | 通常デザインのほか、ミニオンズやトイ・ストーリーなどユニークなデザインも!シンプルなカードだけでは物足りない方に |

| 国際ブランド |    |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 18歳以上で電話連絡可能な方(※ ただし、高校生は除く) |

| ポイント還元率 | 0.5%~1% |

| ポイントプログラム | WAON POINT |

| 交換可能なマイレージ | JALマイレージ |

| マイレージ還元率 | 2P ⇒ 1マイル(還元率0.25%) |

| ショッピング保険 | 最高50万円 |

| チャージ可能な電子マネー | WAON/iD(モバイル) |

| 特典・サービス |

|

年会費無料のおすすめクレジットカード10枚の比較表

| 券面 | 還元率 | 年会費(税込) |

|---|---|---|

dカード |

1.0%~5.0% | 永年無料 |

楽天カード |

1.0%~4.0% | 永年無料 |

JCB CARD W |

1.0%~5.5% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 | 永年無料 |

三井住友カード |

0.4%~1.0% | 初年度無料(2年目以降:1,375円(税込) |

エポスカード |

0.5%~5.0% | 永年無料 |

NICOS VIASOカード |

0.5%~1.0% | 永年無料 |

ビックカメラSuicaカード |

1.0% | 初年度:無料(2年目以降:524円(税込)) |

リクルートカード |

1.2%~2.2% | 永年無料 |

セゾン パール・アメリカン・エキスプレス・カード |

0.5%~1.0% | 永年無料 |

イオンカードセレクト |

0.5%~2.0% | 永年無料 |

年会費無料の学生最強クレジットカード5選

学生がクレジットカードを作る際も「年会費」は無料の方がうれしいですよね。学生は審査で優遇されやすいため、社会人よりも作りやすいケースも。もちろん、作り方は普通のクレジットカードと同様です。

将来性のある学生を「顧客」として取り込みたいカード会社は、学生が作りやすいお得な「学生向けクレジットカード」を発行しています。

ここでは、年会費無料で使える「学生」にピッタリのクレジットカードをご紹介します。

| 券面 | 還元率 | 年会費(税込) |

|---|---|---|

JCB CARD W |

1.0%~5.5% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 | 永年無料 |

三井住友カード デビュープラス |

1.0%~2.5% | 初年度無料、2年目以降1回利用で無料 |

セゾンブルー・アメリカン・エキスプレス・カード |

0.5%〜1.0% | 初年度無料、2年目以降25歳以下無料 |

ライフカード 学生専用ライフカード |

0.5%〜1.0% | 永年無料 |

楽天カードアカデミー |

1.0%〜4.0% | 永年無料 |

JCB CARD W

JCB CARD Wは、日本が誇る国際ブランド「JCB」が発行する、学生にピッタリのクレジットカード。初めて作るメインカードにふさわしい、ハイスペックな1枚です。常時1.0%以上のお得なポイント還元率と、JCB独自のサービスがしっかり使えるのが魅力。

JCB CARD Wは、日本が誇る国際ブランド「JCB」が発行する、学生にピッタリのクレジットカード。初めて作るメインカードにふさわしい、ハイスペックな1枚です。常時1.0%以上のお得なポイント還元率と、JCB独自のサービスがしっかり使えるのが魅力。

作り方はオンラインからの申し込みのみ。いわゆる「WEB限定カード」です。最高2,000万円(利用付帯)の海外旅行傷害保険・ショッピング保険も付帯の手厚いサービスで、一人暮らしを始める、もしくは旅行に行く際にも強い味方に。電子マネー「QUICPay」も使えて、これからのキャッシュレス社会を生きる学生に最適です。

編集部K

JCBブランドの本気が伺えるハイスペックカード。貯めたポイントはJCBギフトカードに交換で効率よく使えます。とにかくお得、かつサービスの良いカードが欲しい学生の方に最適です。

三井住友カード デビュープラス

三井住友カード デビュープラスは、若者だけが使える、老舗カードブランド「三井住友カード」発行の高還元率カード。18歳~25歳限定ということで、まさに「学生」をメインターゲットにしています。

三井住友カード デビュープラスは、若者だけが使える、老舗カードブランド「三井住友カード」発行の高還元率カード。18歳~25歳限定ということで、まさに「学生」をメインターゲットにしています。

常時ポイント還元率2倍(1.0%)のほか、セブンイレブンやファミマなどの対象店舗で利用すればさらに還元率+2.0%と破格の待遇です。

編集部K

老舗カードブランド発行の「デビュー」にふさわしい1枚。26歳の更新時にはプライムゴールドカードへ自動ランクアップするので、将来的にカードランクを上げたい学生にも。

セゾンブルー・アメリカン・エキスプレス・カード

セゾンブルー・アメリカン・エキスプレス・カードは、「学生向けゴールドカード」と言えるほどのハイスペックカードです 。本来なら3,300円(税込)の年会費がかかる本カードですが、25歳まではなんと無料となっています。

セゾンブルー・アメリカン・エキスプレス・カードは、「学生向けゴールドカード」と言えるほどのハイスペックカードです 。本来なら3,300円(税込)の年会費がかかる本カードですが、25歳まではなんと無料となっています。

国際ブランドは高級感ある「アメックス」ブランド。ショッピング保険など「あったらいいな」がしっかり付帯する、破格の1枚です。

編集部K

アメックス独自のウェブサービス「アメリカン・エキスプレス・コネクト」が利用できる、学生なのに特別感あるカード。最短即日発行可能で「今すぐほしい!」もかなえられます。

学生専用ライフカード

学生専用ライフカードは、ライフカードが学生向けに独自発行しているクレジットカード 。通常還元率は0.5%ですが、入会後なんと1年間はポイント1.5倍、さらに誕生月はポイント3倍。

学生専用ライフカードは、ライフカードが学生向けに独自発行しているクレジットカード 。通常還元率は0.5%ですが、入会後なんと1年間はポイント1.5倍、さらに誕生月はポイント3倍。

誕生月にまとめ買いをすれば、1.5%の高還元率カードへと変身します。海外利用にうれしい海外旅行傷害保険や利用額3%キャッシュバックも付帯で、留学予定のある学生にも安心。

編集部K

卒業後は新カードとして「ライフカードゴールド」に切り替え可能。将来的にもライフカードブランドを長く使える選択肢が用意された、コスパの良いカードです。

楽天カードアカデミー

楽天カードアカデミーは、楽天グループが発行する、学生限定の特別なカード。18歳~28歳の学生「のみ」申し込めます。

楽天カードアカデミーは、楽天グループが発行する、学生限定の特別なカード。18歳~28歳の学生「のみ」申し込めます。

日常利用からポイント還元率1.0%は健在ながら、楽天経済圏でお得な「楽天学割」が自動付帯。毎週水曜日はポイント10%還元、その他送料無料など各種優待クーポンが用意されています。普段のお買物は楽天で済ませる、という学生の方におすすめです。

編集部K

楽天カード最強のお得な1枚。学生ならではの破格の待遇が魅力です。楽天経済圏に特化したお得なプログラムが多数用意されているので、楽天ユーザーの学生向けと言えます。

年会費無料でデザインもかわいいクレジットカード7選

年会費無料でもカードデザインにこだわりたい! という方は、キャラクターのカードや、特別デザインのカードがぴったりです。普段のお買物も、お気に入りのデザインのクレジットカードをパートナーにすれば、気分も上がります。

これまでにご紹介したお得な年会費無料クレジットカードのなかでも、実はカワイイデザインを選べる1枚もあり、意外と「無料カード」でもデザイン性はこだわれるもの。ここでは、年会費無料だけどかわいいクレジットカードをご紹介します。

| 券面 | 還元率 | 年会費(税込) |

|---|---|---|

JCB CARD W plus L |

1.0%~5.5% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 | 永年無料 |

楽天PINKカード |

1.0%〜4.0% | 永年無料 |

JCB一般カード(ディズニーデザイン) |

0.50%~5.00% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 | オンラインで入会申し込みの場合は初年度年会費無料、2年目以降は条件付き無料 |

NICOS マイメロディVIASO(ビアソ)カード |

0.5%〜1.0% | 永年無料 |

セディナカードJiyu!da!(ハローキティ) |

0.5%〜1.5% | 永年無料 |

エポスカード(パラリンアートデザイン) |

0.5〜5.0% | 永年無料 |

イオンカード(TGCデザイン) |

0.5%〜2.0% | 永年無料 |

JCB CARD W plus L

JCB CARD W plus L は、JCBが発行する、女性をターゲットにしたお得な人気カード。ピンクを基調としつつも、かわいすぎない上品なカードフェイスが特徴です。

JCB CARD W plus L は、JCBが発行する、女性をターゲットにしたお得な人気カード。ピンクを基調としつつも、かわいすぎない上品なカードフェイスが特徴です。

JCB CARD Wの姉妹カードであり、1.0%の高還元率が魅力。女性向けの保険サポート優待や、毎月プレゼントが当たる「LINDAの日」など、女性にうれしい特典多数。かわいいだけじゃない、実用性も重視派に最適な1枚です。

編集部K

女性にうれしい特典満載の、お得なカード。貯めたポイントはJCBギフトカードに交換で、さらにショッピングに活用できます。年会費無料でも優待・特典をしっかり使いたい方向けのカードです。

楽天PINKカード

楽天PINKカードは、女性のための楽天カード。ビビットなピンクの券面が目を引く、かわいいだけじゃなく、常時1.0%以上のお得さも兼ね添えた魅力ある1枚です。

楽天PINKカードは、女性のための楽天カード。ビビットなピンクの券面が目を引く、かわいいだけじゃなく、常時1.0%以上のお得さも兼ね添えた魅力ある1枚です。

メインのシンプルなピンクデザインのほか、楽天のキャラクターである「お買い物パンダ」デザインや、ディズニーの「ミッキーマウス」デザインなども用意されており、選択肢が豊富なのがうれしいですね。

編集部K

女性のためのライフスタイル応援サービスなど「楽天PINKカード限定」の特典も付帯する、楽天ユーザーの女性必携の1枚です。楽天市場で3.0%以上還元などのお得さはそのままに、かわいさと女性のための特典がプラスされています。

JCB一般カード(ディズニーデザイン)

JCB一般カード(ディズニーデザイン)は、JCBが発行する最もスタンダードなプロパーカード。通常デザインのほか、華やかなディズニーデザインも選べます。

年会費はオンラインで入会申し込みの場合は初年度年会費無料、2年目以降も2つの条件を満たすと、翌年の年会費無料になります。条件は、(1)MyJチェックのご登録(年会費お支払い月の前々月19日まで)と、(2)年間合計50万円(税込)以上のショッピングのご利用です。

ディズニーランド公式スポンサーでもあるため、JCB独自のディズニーキャンペーンが多数用意されているのも魅力。ディズニーファンにうれしい1枚です。

編集部K

年会費無料のハードルもさほど高くなく、国際ブランドの優秀なスタンダードカードながら「かわいいデザイン」で持つことができます。ディズニーランドで便利な「QUICPay」も搭載です。

NICOS マイメロディVIASO(ビアソ)カード

NICOS マイメロディVIASO(ビアソ)カードは、デザイン豊富な「VIASO」カードの中でもふんわりしたかわいらしさが人気の1枚。サンリオキャラクター「マイメロディ」の券面がキュートです。

NICOS マイメロディVIASO(ビアソ)カードは、デザイン豊富な「VIASO」カードの中でもふんわりしたかわいらしさが人気の1枚。サンリオキャラクター「マイメロディ」の券面がキュートです。

通常のVIASOカードと同様に「自動キャッシュバック」機能付きで、ポイント交換の手間なく、年に1回自動で現金キャッシュバックが受けられます。さらに、VIASO eショップ経由なら、サンリオオンラインショップでのお買い物が2%還元。マイメロディ好きにおすすめのカードです。

編集部K

サンリオキャラクターが目を引くかわいいデザインのクレジットカードです。VIASO eショップ経由でのお買物なら、ポイント最大20倍となっており、ショッピング好きの女性にぴったりです。

セディナカードJiyu!da!(ハローキティ)

セディナカードJiyu!da!(ハローキティ)は、支払い方法を自分で選べる、ショッピング好きにうれしいカード。通常のシンプルなカードデザインに加え、サンリオのハローキティデザインから選べます。

セディナカードJiyu!da!(ハローキティ)は、支払い方法を自分で選べる、ショッピング好きにうれしいカード。通常のシンプルなカードデザインに加え、サンリオのハローキティデザインから選べます。

セブンイレブン、イオン、ダイエーなどの対象店舗で常時ポイント3倍、1.5%付与されて非常にお得。1.5%還元対象店舗でのお買い物が多い方、支払いを自由に選べるかわいいデザインのカードを探している方にぴったりです。

編集部K

ハローキティのデザインが特徴の、ショッピングの自由度に特化したクレジットカードです。年会費無料ながらショッピング保険も付帯しており、ショッピングが趣味の かわいいもの好きな女性に最適と言えます。

エポスカード(パラリンアートデザイン)

エポスカード(パラリンアートデザイン)は、パラリンアートアーティストが手掛けたデザインの中から、人気投票で選ばれたカード 。シンプルなエポスカードの通常デザインとは対極の、華やかなカードフェイスです。

エポスカード(パラリンアートデザイン)は、パラリンアートアーティストが手掛けたデザインの中から、人気投票で選ばれたカード 。シンプルなエポスカードの通常デザインとは対極の、華やかなカードフェイスです。

通常のエポスカードとお得さや付帯保険、特典は同様。パッと目を引く1枚を求める方に最適です。

編集部K

通常デザイン以外にも、2種類のパラリンアートデザインから選べる人気のカード。各種優待も豊富で、マルイユーザー以外にも人気です。

イオンカード(TGCデザイン)

イオンカード(TGCデザイン)は、東京ガールズコレクションをイメージした、華やかなデザインのイオンカード。通常のイオンカードと同様に「イオングループでお得」のほか、「電子マネーWAON」も利用できて便利です。

イオンカード(TGCデザイン)は、東京ガールズコレクションをイメージした、華やかなデザインのイオンカード。通常のイオンカードと同様に「イオングループでお得」のほか、「電子マネーWAON」も利用できて便利です。

イオンシネマでいつでも1,000円(税込)の優待も特別に用意されているので、映画好きな方にも最適な1枚。

編集部K

女の子らしいカワイイものが大好きな方におすすめしたい、華やかなデザインのイオンカードです。申し込みから最短5分でカード情報が届くので、今すぐネットショッピングを楽しみたい方にも。

クレヒス修行向け年会費無料クレジットカード3選

将来的に、ちょっとランクの高いカードを目指すための「クレヒス修行」としても、年会費無料のクレジットカードの利用は便利でコスパが良いと言えます。

新たにカードを作りたいけれど自信がない、という方は、ぜひ参考にしてくださいね。

| 券面 | 還元率 | 年会費(税込) |

|---|---|---|

アコムACマスターカード |

0.25% | 永年無料 |

ライフカード |

0.5%〜1.0% | 永年無料 |

セゾンカードインターナショナル |

0.5〜 | 永年無料 |

アコムACマスターカード

アコムACマスターカードは、三菱UFJフィナンシャル・グループである消費者金融「アコム」が発行するクレジットカード。消費者金融系カードらしく、独自審査が魅力です。

アコムACマスターカードは、三菱UFJフィナンシャル・グループである消費者金融「アコム」が発行するクレジットカード。消費者金融系カードらしく、独自審査が魅力です。

オンラインで申し込みを行い、自動契約機(むじんくん)まで受け取りに行けば、最短即日発行可能。ポイント還元はありませんが、毎月利用額の0.25%をキャッシュバックしてくれます。アルバイトでもOKですが、「専業主婦」「学生」は申し込めない点に注意が必要です。

編集部K

審査が不安な方におすすめの定番カード。消費者金融ならではの「独自審査」で審査が不安な方にもぴったりです。パート・アルバイトでもOKなのはうれしいですね。

ライフカード

ライフカードは、消費者金融系会社「アイフル」のクレジットカード事業から発行されている、審査が柔軟なクレジットカード 。学生や専業主婦でも申し込み可能で、年会費もかかりません。

ライフカードは、消費者金融系会社「アイフル」のクレジットカード事業から発行されている、審査が柔軟なクレジットカード 。学生や専業主婦でも申し込み可能で、年会費もかかりません。

ポイント還元率は0.5%と一般的ですが、お誕生日月ポイント3倍といった優待・キャンペーンを活用すればお得なカードに。ポイント有効期限も最長5年で、じっくり貯められます。

編集部K

年会費無料で発行されている、ポイント優待活用でお得なクレジットカード。独自の基準で行われる「柔軟な審査」が魅力です。専業主婦の方でも申し込みOKとなっています。

セゾンカードインターナショナル

セゾンカードインターナショナルは、クレディセゾンから発行されているクレジットカード 。年会費無料はもちろん、即日発行可能で「すぐにカードが欲しい」方にも人気です。流通系カードらしく、主婦や学生でもOKな柔軟な審査も魅力。

セゾンカードインターナショナルは、クレディセゾンから発行されているクレジットカード 。年会費無料はもちろん、即日発行可能で「すぐにカードが欲しい」方にも人気です。流通系カードらしく、主婦や学生でもOKな柔軟な審査も魅力。

西友やLIVIN、サニーで5%優待の特典が受けられるほか、セゾンカードと提携している各社での優待も受けられます。ポイントは有効期限のない「永久不滅ポイント」でじっくり貯めて・使えるのがうれしいですね。

編集部K

すぐ手元にクレジットカードが欲しい!という方にもぴったりの「即日発行」対応カードです。国際ブランドも4種類から、好みのブランドが選択可能。普段使いにも最適な1枚。

年会費無料のゴールドカード2選

年会費無料のゴールドカードがあったら、コストゼロでステータスカードが持つことができてうれしいですよね。実は、一般カードの中には、ある一定条件を満たすことで「年会費無料のゴールドカード」にランクアップできるクレジットカードも存在します。

ここでは、年会費無料のゴールドカードと、そのカードを手に入れるための第一歩となる「一般カード」をご紹介します。

| 券面 | 還元率 | 年会費(税込) |

|---|---|---|

イオンゴールドカード |

0.5%~ | 永年無料 |

エポスゴールドカード |

0.5%〜 | 年間50万円以上の利用で無料 |

イオンゴールドカード

イオンゴールドカードは、イオンカードを年間100万円以上利用している方に発行される「年会費無料」のゴールドカード。年会費無料ながら、空港ラウンジの利用や手厚いショッピング保険などの「付帯保険」はもちろん、イオンでのお買い物の間にくつろげる「イオンラウンジ」の利用権が得られます。

イオンゴールドカードは、イオンカードを年間100万円以上利用している方に発行される「年会費無料」のゴールドカード。年会費無料ながら、空港ラウンジの利用や手厚いショッピング保険などの「付帯保険」はもちろん、イオンでのお買い物の間にくつろげる「イオンラウンジ」の利用権が得られます。

イオンゴールドカードの発行のために利用するイオンカードとしては「イオンカードセレクト」がおすすめ。こちらも年会費無料、かつWAONオートチャージでポイントが貯まるお得な1枚です。

編集部K

イオングループから発行されるお得なゴールドカードです。年会費無料とは思えない、手厚い付帯保険にイオンでのラウンジ優待が最大の魅力。イオンユーザーにおすすめのゴールドカードです。

エポスゴールドカード

エポスゴールドカードは、マルイグループから発行されているお得なゴールドカード。申し込みでも年会費5,000円(税込)を支払えば持てますが、なんとエポスカードで年間50万円以上の利用がある場合は「年会費無料」で取得可能です。

エポスゴールドカードは、マルイグループから発行されているお得なゴールドカード。申し込みでも年会費5,000円(税込)を支払えば持てますが、なんとエポスカードで年間50万円以上の利用がある場合は「年会費無料」で取得可能です。

ゴールドカードの定番「空港ラウンジ」が利用できるほか、3ショップまで対象店舗を登録でポイント還元率が最大3倍、ポイントは無期限で貯められるといったお得な特典が満載です。無料で取得するためには、年会費無料の「エポスカード」をまずは申し込み、年間50万円以上の利用を目指しましょう。

編集部K

エポスゴールドカードは、有料の通常申し込みもありながら、条件達成で年会費「無料」となるゴールドカード。マルイ系のショップではエポスカード以上にお得になりますので、マルイユーザーの方、無料でゴールドカードを持ちたい方にぴったりです。

年会費無料クレジットカードの注意点

年会費無料のクレジットカードを作る、持つ際にはいくつか注意したい点があります。

ここでは、特に気をつけたい3つの注意点を解説します。

- クレジットカードの作り過ぎにはご注意を

- 年会費永年無料と年会費無料は意味が違う?

- 利用しないと年会費が発生するカードも

クレジットカードの作り過ぎにはご注意を

年会費無料のクレジットカードは種類も豊富で魅力的なサービスが用意されているものが多いので、ついつい「無料だから」と作り過ぎてしまうことはないでしょうか。

必要以上に多くのクレジットカードを持っていると、管理がしづらくなってしまい、いざ必要な時に携帯していなかった、どのカードかわからなくなったという残念な事態になりかねません。

クレジットカードの作り過ぎはクレヒス(信用情報)に影響も

さらにいうと、あまりにも多い枚数を所持しているとクレヒス(信用情報)に悪影響を及ぼす可能性があります。

クレジットカードの利用履歴はもちろんのこと、「どんなクレジットカードに申し込んだか」、「所持しているクレジットカードは」などの情報も、クレヒス(ローンやクレジットなどの信用取引に関する記録)に含まれています。

そのため、クレジットカードを過剰に作り過ぎている状態では、新たにクレジットカードやローンの契約をしようとした時に「発行しても使ってくれないかも」という判断をされるか、すでに所持しているカードで与信枠がいっぱいになり審査落ちしてしまう可能性もあります。

管理の面でも、クレヒスの面でも不必要に多くのカードを発行することはデメリットがありますので、年会費無料だからといって作り過ぎないようにしましょう。

年会費永年無料と年会費無料は意味が違う?

「年会費無料」、「年会費永年無料」この二つの言葉はクレジットカードを探している時によく目にすると思いますが、平たくいうとどちらもほぼ同じ意味として使っているクレジットカード会社もあります。

分けて考えるとすれば、年会費「永年」無料と書かれているカードは条件関係なくずっと無料という意味が強いですが、普通に年会費無料というものは、何かの条件が必要だったり、「初年度のみ」無料だったりという際は「永年」をつけずに表記しますよね。

そのため、「永年」がついていない年会費無料表記を見た際は、年会費を無料にする条件などがないかを確認すると安心です。

年会費無料のカードでも年会費が変わるケースも

年会費無料と書かれているカードの中には、途中で年会費を「有料」に変更するというケースもあります。

今ではいきなり何も利用者に告げずに変えてしまうことは考えられませんが、年会費永年無料と書かれているカードでも、クレジットカード会社の方針が変われば通知を受けた上で有料カードになる可能性があることは知っておきましょう。

利用しないと年会費が発生するカードも

年会費実質無料のクレジットカードの中で、「1回でも利用すれば」という条件付きのカードもあります。

そういったカードは利用しなければ年会費が必要になってしまいますので、自分が持っているカードがどの条件で年会費無料になっているか把握しておく必要があります。

先に解説したように、「年会費無料」という表記でも、普通に使っていれば実質無料のカードも含めて書かれていることも考えられますので、申し込む際に年会費無料適用の条件などを入念にチェックするようにしてくださいね。

まとめ

年会費無料のクレジットカードは、年会費が無料というだけではなく、「ポイント還元率が高い」、「独自サービスがある」など多くのメリットがあります。

年会費が無料な分、カードホルダーを増やして手数料収入を増やしたいという意味でもキャンペーンなどが積極的に行われていることもありますので、自分の欲しいクレジットカードの目的や条件が合う年会費無料カードがキャンペーン中であれば申し込みをしても損にはなりません。

ただし、年会費無料だからといって何枚もカードを「使わないのに」作り過ぎてしまうのは管理の面でもクレヒスの面でもデメリットがありますので、新たに年会費無料のクレジットカードを申し込む際は「本当に必要か」を見極めることが大切です。

便利でお得な年会費無料のクレジットカードをしっかり使いこなし、ぜひ上手にショッピングを楽しんでくださいね。

編集部のピックアップ記事

記事がお役に立ちましたらシェアお願いします

この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

WAONにクレジットカードチャージできない!原因は?

WAONにクレジットカードチャージできない!原因は? dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説

dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説 ファミペイにチャージ可能なクレジットカードは?【2023年最新版】

ファミペイにチャージ可能なクレジットカードは?【2023年最新版】 家族カードの暗証番号は本会員と同じ?確認・変更する方法は?

家族カードの暗証番号は本会員と同じ?確認・変更する方法は? 楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる?

楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる? 生活費の支払いでキッチリ節約!おすすめクレジットカード5選

生活費の支払いでキッチリ節約!おすすめクレジットカード5選 クレジットカードの海外利用手数料・為替レートの計算ルール

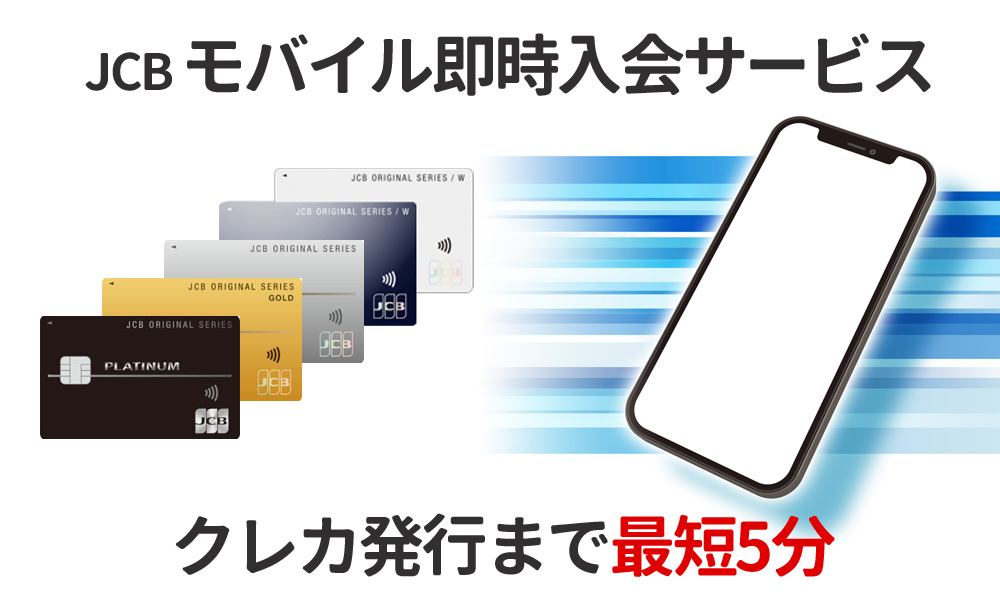

クレジットカードの海外利用手数料・為替レートの計算ルール JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート

JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説

dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説 持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査

持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査